Фьючерс — это договор между продавцом и покупателем на покупку или продажу актива в будущем. При этом фьючерса не существует в реальном мире — это всего лишь контракт, «договорённость» между сторонами.

Простой пример из жизни.

Допустим, вы владелец частной сыроварни. Через полгода вам предстоит горячая пора — будут новогодние праздники. А значит, постоянные клиенты закажут сыр себе и в подарок близким. Вы уже сейчас постепенно собираете заказы — в основном от корпоративных клиентов. Вы обещаете отгрузить им продукцию в срок по заранее установленной цене.

Но это будет только через полгода. И неизвестно, что случится с экономикой. При этом цены на сыр уже зафиксированы. Если стоимость сырья вырастет, то вы даже можете остаться в убытке. Поэтому вам важно как можно скорее понять, сколько будет стоить молоко через полгода — чтобы просчитать разные варианты. А ещё лучше — зафиксировать цену на молоко, чтобы через полгода она была такой же, как сейчас.

Есть способ — вы можете договориться с поставщиком молока о том, что через полгода он продаст вам молоко по нынешней цене.

- Если оно подорожает — вы ничего не потеряли, и даже сможете заработать, продавая частным клиентам сыр подороже.

- Если оно подешевеет — выиграет поставщик, ведь продал он его дороже.

Такой договор между двумя сторонами называется фьючерсный контракт. Или просто — фьючерс.

Как это работает

Фьючерс стоит денег. Обычно это 15–20% от суммы контракта. Эта часть денег называется «гарантийное обеспечение». Иногда биржа повышает этот процент — поэтому инвестору лучше держать на счёте дополнительные деньги.

Как и у облигации, у фьючерса есть «срок жизни». Это значит, что когда пришло время сделки, покупатель платит продавцу, получает актив в обмен на деньги, и фьючерс исчезает. Таким образом, у покупателя остаётся актив, например, акция, а у продавца — деньги за продажу актива.

Пример.

Инвестор через три месяца хочет купить акцию «Яндекса», которая сейчас стоит 3000 рублей. Неважно, сколько она будет стоить в будущем, цена сделки останется прежней.

Для этого инвестор покупает фьючерс — и на его счету блокируется 20% от стоимости акции (600 рублей).

Через три месяца стоимость акции выросла — и теперь она стоит 3500 рублей. Но инвестору до этого нет дела, ведь у него куплен фьючерс. Он покупает акцию за 3000 рублей. И решает её продать — ведь тогда он сможет заработать 500 рублей.

Продавец немного проиграл, а покупатель — выиграл. Но могло быть и наоборот. Один считает, что актив вырастет в цене, а другой — наоборот. В любом случае будет проигравший и победитель.

Фьючерс можно продать до сделки — совсем как облигацию. И получить своё гарантийное обеспечение.

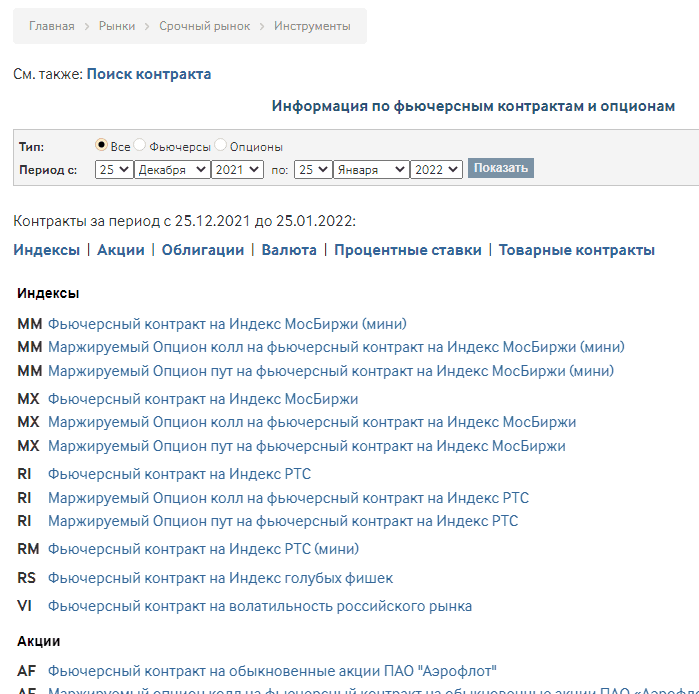

Посмотреть все свойства фьючерса можно в его карточке на сайте Московской биржи:

Для этого нужно нажать на карточку нужного фьючерса и перейти в его характеристики.

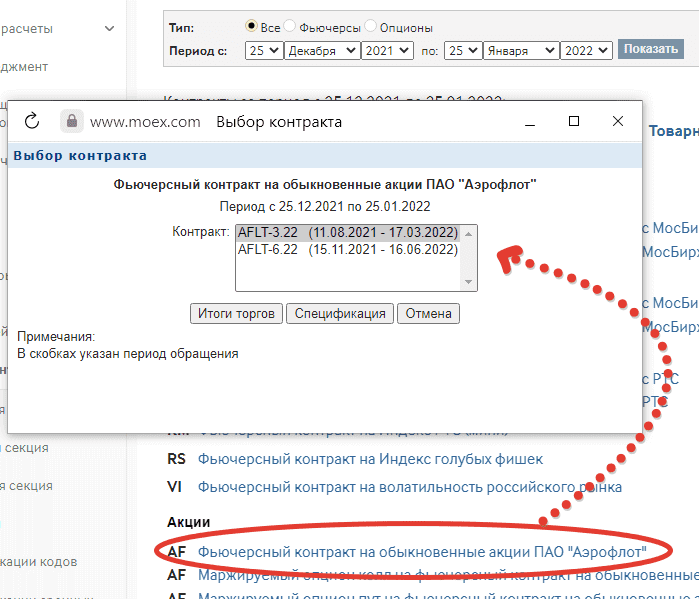

Так выглядит карточка фьючерсного контракта на акции «Аэрофлота»:

Названия фьючерсов и опционов в торговом терминале или на сайте биржи могут вызвать недоумение у начинающего трейдера — ведь в них зашифрованы и базовый актив, и срок экспирации, а в случае с опционами ещё и страйк и тип опциона. Чтобы узнать, как читать названия контрактов, рекомендуем прочесть эту статью.

Отличие фьючерсов от других активов в том, что при росте фьючерса покупатель получает деньги на счёт. Чем больше рост, тем больше денег, для этого не надо продавать фьючерс.

Если фьючерс падает, с покупателя списываются деньги. Чем сильнее упал — тем больше спишется.

Эти средства, каждый день «перетекающие» от продавца к покупателю или наоборот, называются «вариационная маржа».

Преимущества фьючерсов

В большинстве случаев инвесторы используют фьючерсы по двум следующим причинам.

Защита от неблагоприятного движения цен по другим активам

Например, у инвестора есть большой пакет акций банка Х. Он не готов его продавать, но ожидает снижения цен на акции в текущем месяце. Инвестор может продать фьючерс на эти акции. Тогда, если акции снизятся, фьючерс принесёт инвестору дополнительный доход, перекрывающий минус по акциям.

Такая «страховка» называется хеджированием.

Хеджирование стоит денег, и если в описанном примере акции не упадут, а вырастут, инвестор понесёт небольшие потери.

Хеджирование применяется для получения определённости. «Перекрыв» рискованную позицию, например купленный евро, проданными фьючерсами на евро, инвестор может ограничить потери по такой позиции и снизить риск. Ведь если евро упадёт, убыток по купленному евро перекроют доходы от проданных фьючерсов на евро.

Хеджирование практикуют многие нефтедобывающие компании — ведь цена на нефть постоянно меняется. Чтобы иметь возможность планировать доходы, расходы и инвестиции, компании с помощью фьючерсов, опционов и других срочных контрактов «фиксируют» уровень цен, по которым они в будущем смогут продать добытую нефть.

Заработок на активной торговле

Фьючерсы — рискованный, но эффективный в умелых руках инструмент. Трейдеру, готовому принять риски, фьючерсы дают большие возможности для заработка.

Мало кто может догадаться о том, что произойдёт на рынке. Поэтому фьючерсы — это не самый удачный инструмент для начинающего инвестора. Хотя выглядит привлекательным и даёт много адреналина.

Также этот биржевой инструмент не подходит тем, кто хочет инвестировать на длинный или средний срок. В отличие от акций, у контрактов есть «срок жизни», их нельзя купить и оставить в портфеле на неопределённый срок.

Фьючерсы подходят для активной торговли за счёт бесплатного «эффекта плеча». Вместе с тем это кратно увеличивает риски инвестора.

«Эффект плеча» получается тогда, когда инвестор, имея 100 рублей на счету, покупает акцию за 200 рублей (100 рублей инвестору одалживает брокер). Тогда при росте акции на 5% инвестор заработает 10% на свои деньги. Верно и обратное — если акция упадёт на 5%, инвестор потеряет 10%.

Если базовый актив за день упадёт на 10% или 20%, потери инвестора по фьючерсу могут составить 40%, 60% или даже все 100% за счёт «эффекта плеча». Именно на «эффекте плеча» теряет деньги большинство начинающих инвесторов. Это рискованный инструмент, с которого лучше не начинать инвестирование.

Виды фьючерсов

Фьючерсы делятся на поставочные и расчётные. Сейчас разберёмся.

Поставочные фьючерсы

Если вы купили поставочный фьючерс, это значит, что в день исполнения договора вы должны купить базовый актив.

Базовый актив — тот актив, на который выпущен фьючерс. От цены базового актива зависит стоимость фьючерса.

Базовым активом могут быть акции, товары, валюта, индексы и даже погодные показатели, например, средняя температура воздуха в определённом регионе.

Пример.

Допустим, базовый актив ваших фьючерсов — это акции. Ваши фьючерсы — поставочные. Полгода назад вы купили пять таких фьючерсов на акции «Газпрома». Пришёл момент исполнения — контракт истекает. Вам на счёт поставятся акции «Газпрома», с вашего счёта спишутся деньги.

В этом главное свойство поставочных контрактов — при их исполнении происходит обмен денег покупателя на актив продавца: акции, облигации, валюту.

Расчётные фьючерсы

Если у вас расчётные фьючерсы и та же самая ситуация с акциями, то в конце никакие акции вам не поставятся. Вы будете получать или терять вариационную маржу весь срок контракта (разумеется, если не продадите его).

Так, если вы купили фьючерс, и акции «Газпрома» растут, то пока длится рост, продавец фьючерса ежедневно вам платит. И наоборот — если цена начнёт падать, вы будете ежедневно платить маржу продавцу. В конце срока обращения расчётного фьючерса сделка не заключается — выплата маржи происходит в последний раз, и контракт исполняется.

Фьючерсы на золото, серебро и другие металлы

На Московской бирже торгуются фьючерсы на золото, серебро, платину и палладий. Один фьючерс — это контракт на покупку (к примеру, одной тройской унции золота). Чтобы купить фьючерс на золото достаточно иметь только часть средств на гарантийное обеспечение (ГО). Сейчас это меньше 8% от полной стоимости. Эти деньги — ГО для одного фьючерсного контракта, его достаточно для торговли одной тройской унцией.

У фьючерсов много достоинств: низкие комиссии при торговле на бирже, возможность купить золото «с плечом» и дополнительно заработать (или потерять).

Из недостатков — всё-таки это сложный инструмент, особенно для новичков. К тому же очень рискованный. А ещё они плохо подходят для долгосрочных вложений, поскольку у контрактов есть срок обращения, и инвестору придётся постоянно перекладывать деньги из истекающего фьючерса в более «свежий».

Расходы инвестора на фьючерсы

- Доходы по фьючерсам облагаются НДФЛ — как и по ценным бумагам.

- Инвесторы, которые страховались фьючерсами от потерь на других рынках, могут уменьшить налогооблагаемую базу с помощью сальдирования убытков. Например, инвестор торговал акциями в отчётном году и показал убыток. В том же году инвестор торговал фьючерсами на эти акции, с которых получил доход. Для расчёта налога за этот год инвестор может вычесть из дохода, полученного от фьючерсов, убыток, полученный от акций. Это и называется сальдированием.

- Комиссия брокеру за услуги. Размер комиссии нужно уточнить до покупки инструмента.

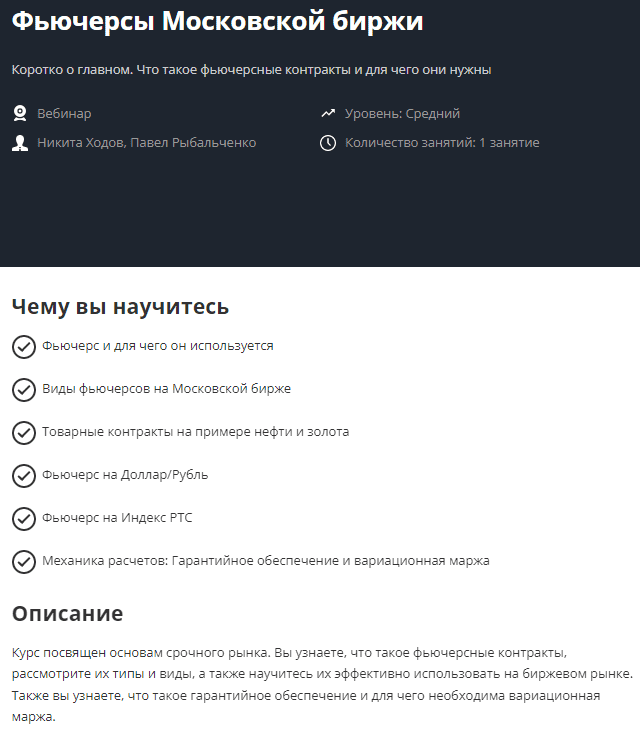

Если же вы понимаете, что фьючерсы — именно то, что вам нужно, то разобраться в основных понятиях этого рынка вам поможет специальный курс о фьючерсах в Школе Московской биржи. На курсе подробно разбирают терминологию, ценообразование и механику расчётов.