Соглашения между инвесторами и компанией необходимы для установления взаимных прав и обязательств между всеми участниками инвестиционной сделки.

Как правило, инвестор становится миноритарным акционером компании и не может в полной мере участвовать в управлении. Отсутствие инструментов контроля делает актуальным использование иных способов защиты интересов инвестора.

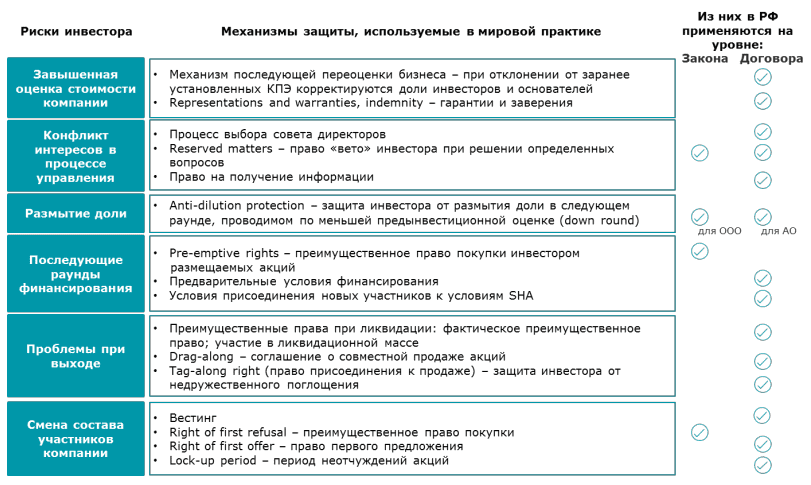

В международной практике инвесторы применяют стандартный набор оговорок. Взаимосвязь рисков инвестора и используемых механизмов их снижения представлена на этой картинке:

Существует ряд ключевых условий, защищающих интересы инвестора. Ниже поговорим о каждом из них подробней.

- Warranty, representation and indemnity — гарантии и заверения

- Управление и права на получение информации

- Anti-dilution protection – защита против размытия капитала

- Reserved matters — право «вето» в некоторых вопросах

- Preemptive rights — преимущественное право покупки акций

- Условия присоединения новых участников к условиям SHA на уровне договора

- Liquidation preference — преимущественные права при ликвидации

- Drag-along и tag-along — условия продажи акций

- Защита инвестора от смены состава участников компании

- Практика установления в документах по сделке планируемой оценки компании

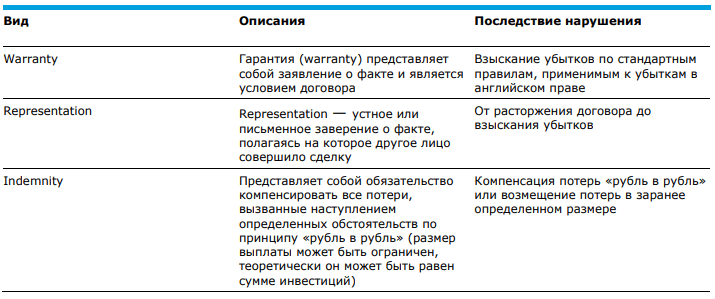

Warranty, representation and indemnity — гарантии и заверения

Под гарантией или заверением понимается заявление основателя о достоверности определенного факта, имеющего отношение к объекту инвестирования (финансовое состояние объекта инвестирования, права на ключевые активы и т. д.).

Целью использования гарантий является перераспределение рисков переоценки объекта инвестирования от инвестора к основателю, которое возникает в случаях, когда после закрытия сделки обнаружены обстоятельства, выявление которых на стадии переговоров могло бы стать причиной корректировки оценки компании. В случае если гарантия оказывается недостоверной (т. е. после закрытия сделки было обнаружено обстоятельство, влияющее на стоимость объекта инвестирования: например, наличие у компании недоимки по налогам), инвестор вправе взыскать с основателя убытки, вызванные нарушением гарантии.

В английском праве под “representation” понимается устное или письменное заверение о факте, сделанное одним лицом, в результате которого и полагаясь на которое другое лицо совершило сделку. В Великобритании правовое регулирование предоставления ложных заверений (misrepresentation) основано на законодательстве (главным образом, Законе о предоставлении недостоверных сведений от 1967 года) и общем праве.

Гарантия (warranty) представляет собой договорное условие о достоверности определенного заявления. В случае нарушения гарантии (warranty) покупатель вправе предъявить иск в связи с нарушением договора.

Одно и то же утверждение о факте может быть признано как representation, так и warranty — ключевым различием между данными институтами выступает степень, в которой покупатель полагался на данное утверждение при заключении сделки. В качестве примера “representation” можно привести заверение продавца о том, что компания владеет всеми правами на основной актив и такой актив не обременен правами третьих лиц. Типичной гарантией со стороны продавца является гарантия того, что компания не имеет задолженности по уплате налогов.

Indemnity в английском праве можно определить как обязательство основателя возместить заранее определенную сумму финансовых потерь, которые возникнут или могут возникнуть в результате нарушения определенной гарантии или в случае наступления определенного обстоятельства.

Основным достоинством indemnity является отсутствие у инвестора необходимости доказывать размер причиненных убытков, в отличие от случаев нарушения representation и warranties.

Indemnity могут предоставляться не только в отношении гарантий, но и когда наличие определенного негативного фактора уже выявлено по результатам проведения due diligence. К примеру, due diligence позволил выявить налоговые риски. В целях перераспределения указанных рисков стороны вправе предусмотреть обязательство основателей по возмещению потерь, которые могут возникнуть в результате привлечения компании — объекта инвестирования к налоговой ответственности.

Нужно отметить, что размер indemnity может быть как ограничен определенной суммой, так и быть равным или превышать сумму инвестиций.

На картинке ниже приведено сравнение representation, warranty и indemnity в английском праве:

В российском гражданском законодательстве существует аналог указанных выше инструментов в виде заверений об обстоятельствах (статья 431.2 ГК РФ). При этом в российском праве отсутствует деление на representation и warranties.

Аналогом indemnity в российском праве является обязательство по возмещению потерь (статья 406.1 ГК РФ). Ответственность за наступление события, в отношении которого предоставлено indemnity, также может быть установлена по принципу «рубль в рубль».

К примеру, стороны инвестиционной сделки могут договориться о том, что основатели, в случае предъявления налоговыми органами претензий за период, в котором компания была подконтрольна основателям, обязуются возместить проектной компании все возникшие потери по принципу «рубль в рубль». Так, при наложении санкций налоговым органом в размере X рублей у основателей возникнет обязательство по выплате X рублей в пользу проектной компании.

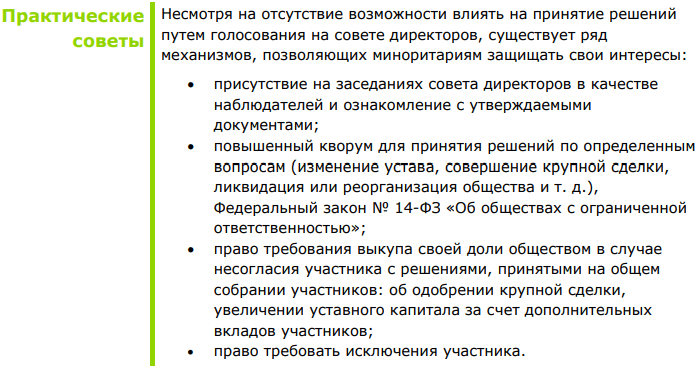

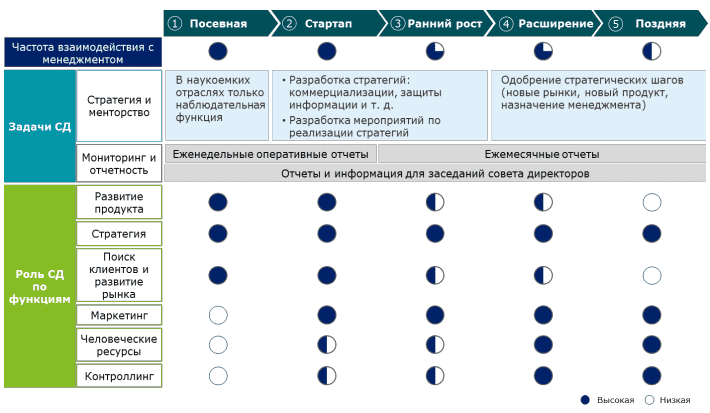

Управление и права на получение информации

Миноритарные инвесторы, как правило, имеют право, закрепленное в документах по сделке, назначить одного или нескольких представителей в совет директоров компании. Данная мера позволяет миноритарным акционерам иметь доступ ко всей информации, предоставленной совету директоров, а также иметь представительство на заседаниях совета.

Кроме того, в документах по сделке обычно предусмотрено условие о получении инвестором (в том числе миноритарным) дополнительной информации, в том числе:

- ежемесячного информационного пакета, содержащего прогнозы потока денежных средств и фактических изменений в бизнес-плане и/или бюджете;

- ежемесячного счета управленческого учета;

- ежегодных отчетов в течение 3–4 месяцев после окончания финансового года;

- любой финансовой информации, предоставленной инвесторам третьими лицами (например, обслуживающим банком);

- права своевременно рассматривать и утверждать годовой бюджет и/или бизнес-план.

Anti-dilution protection – защита против размытия капитала

Защита инвестора от размытия доли в рамках следующего раунда, проводимого по меньшей предынвестиционной оценке (down round), в российском праве предусмотрена законодательством в отношении обществ с ограниченной ответственностью. В отношении акционерных обществ защитные положения включаются в документы по сделке.

Закон Великобритании о компаниях 2006 года (The Companies Act 2006) содержит аналогичные положения, защищающие долю инвестора от размытия (которые могут быть в некоторых случаях исключены из устава Общества или решением 75% акционеров компании). Однако лучшей практикой является включение собственных или дополнение существующих законодательных положений по защите прав инвесторов в документах по сделке.

Несмотря на то что в английском праве миноритарный инвестор, как правило, не может требовать обязательного утверждения им дальнейших раундов инвестиций, он может включать в документы по сделке определенные ограничения и условия по проведению последующих раундов инвестиций. Стандартное положение anti-dilution инвестиционного соглашения предусматривает, что новый раунд по более низкой оценке не может произойти без возможности миноритарного акционера к нему присоединиться, чтобы поддержать свою долю владения по цене нового раунда.

Инвестор может быть согласен на определенные исключения — ситуации, которые не будут подпадать под действие положений anti-dilution. Наиболее распространенными исключениями являются:

- предоставление опционов на акции работникам в рамках программ мотивации, которые были одобрены инвестором (в том числе миноритарным);

- акции, выпущенные в связи с финансовой арендой, банковскими займами и другими формами финансирования в пределах согласованной суммы;

- выпуск акций с предварительного согласия миноритарных инвесторов и выпуски акций, предусмотренные в первоначальном инвестиционном соглашении.

Механизмами защиты инвестора от разводнения также являются:

- полное снижение цены (full ratchet);

- средневзвешенная цена (weighed average ratchet);

- условие «Плати и играй» (pay to play).

Полное снижение цены (full ratchet) является наиболее предпочтительной для инвестора формой защиты. Данный механизм предполагает, в случае проведения последующего раунда по более низкой оценке, получение инвестором дополнительных акций, как если бы раунд, в котором он инвестировал, проводился по оценке текущего раунда.

Условие о средневзвешенной цене (weighed average ratchet) является более распространенной формой защиты и предусматривает конвертацию предотвращающих разводнение капитала инструментов по средневзвешенной формуле. Средневзвешенная цена, уплаченная за акцию в различных раундах финансирования, определяется принимая во внимание общий выпущенный акционерный капитал компании.

Поскольку данный метод учитывает фактический эффект эмиссии новых акций, доля первоначального инвестора подвергается меньшей корректировке, что является более благоприятным для инвестора, присоединившегося в ходе текущего раунда.

Условие о средневзвешенной цене может быть:

- универсальным (broad-based);

- специальным (narrow-based).

При универсальном условии учитывается эффект разводнения от выпуска новых акций, оказываемый на все выпущенные акции и все прочие ценные бумаги (опционы, варранты и других конвертируемые ценные бумаги).

Существуют различные способы предоставления дополнительных акций инвестору, включая бонусные акции, выпускаемые в случае проведения раунда по пониженной оценке, или применение формулы при будущей конвертации акций, так что инвестор имеет в итоге верную долю за счет скорректированного количества акций.

Условие «плати и играй» (Pay to play) предусматривает потерю инвестором всех или некоторых прав, защищающих его от разводнения капитала, в случае если он не поддержит последующий раунд.

Reserved matters — право «вето» в некоторых вопросах

Как правило, на уровне иностранной холдинговой компании функционируют общее собрание акционеров (meeting of shareholders) и совет директоров (board of directors). Совет директоров, обычно, формируется из представителей каждой из сторон инвестиционной сделки.

В российских компаниях на начальных стадиях развития состав органов управления в большинстве случаев узок и включает общее собрание акционеров или участников общества, а также генерального директора.

В случае двухуровневой структуры в российском обществе также может быть создан совет директоров. Решения по вопросам повестки дня на совете директоров или общем собрании участников компании обычно принимается простым или квалифицированным большинством голосов.

В то же время в целях обеспечения контроля инвестор может оставить за собой право блокировать решения по ряду вопросов (reserved matters), например, по вопросам, которые касаются:

- операций с уставным капиталом (увеличение или уменьшение);

- назначения органов управления компании;

- одобрения существенных сделок;

- утверждения бюджета.

Таким образом, на общем собрании участников или заседании совета директоров компании решение по вопросам, входящим в reserved matters, не может быть принято без согласия инвестора или директора, назначаемого инвестором, даже в случае, когда имеется кворум для принятия такого решения.

В российском праве reserved matters частично предусмотрены корпоративным законодательством (посредством установления повышенных кворумов по ряду ключевых вопросов). Кроме того, в целях установления дополнительных гарантий для инвестора, reserved matters могут быть расширены путем включения соответствующих условий как в устав общества, так и в корпоративный договор.

В соответствии с абзацем 2 пункта 1 статьи 66 ГК РФ объем правомочий участников хозяйственного общества определяется пропорционально их долям в уставном капитале общества. Иной объем правомочий участников непубличного хозяйственного общества может быть предусмотрен его уставом, а также корпоративным договором при условии внесения сведений о наличии такого договора и о предусмотренном им объеме правомочий участников общества в единый государственный реестр юридических лиц.

В соответствии со статьей 32 Федерального закона № 14-ФЗ «Об обществах с ограниченной ответственностью» применительно к непропорциональному распределению голосов соответствующие положения должны быть предусмотрены уставом общества при его учреждении или путем внесения в устав изменений по решению общего собрания участников общества, принятому ими единогласно.

Изменение и исключение положений устава общества, устанавливающих такой порядок, осуществляется по решению общего собрания участников общества, также принятому ими единогласно.

Preemptive rights — преимущественное право покупки акций

Preemptive right — это преимущественное право приобретения размещаемых акций компании инвестором в случае увеличения ее уставного капитала. Иными словами, если компания осуществляет дополнительный выпуск акций, то ее участники имеют право купить такие акции пропорционально размерам своих долей.

Цель данного права заключается в защите участников компании от потенциального недружественного размытия долей.

В российских обществах с ограниченной ответственностью данное право отсутствует, поскольку защита интересов участника достигается через повышенный кворум (100% голосов) при принятии решения об увеличении уставного капитала за счет вклада третьего лица, принимаемого в общество (аналог дополнительной эмиссии акций в акционерных обществах).

Что касается акционерных обществ, то Федеральный закон № 208 «Об акционерных обществах» закрепляет за их акционерами преимущественное право приобретения размещаемых посредством открытой подписки дополнительных акций и эмиссионных ценных бумаг, конвертируемых в акции. В количестве, пропорциональном количеству принадлежащих им акций этой категории.

Акционеры общества, голосовавшие «против» или не принимавшие участия в голосовании по вопросу о размещении посредством закрытой подписки акций и эмиссионных ценных бумаг, конвертируемых в акции, имеют преимущественное право приобретения дополнительных акций и эмиссионных ценных бумаг, конвертируемых в акции, размещаемых посредством закрытой подписки, в количестве, пропорциональном количеству принадлежащих им акций этой категории (типа).

Условия присоединения новых участников к условиям SHA на уровне договора

В английском праве стороны SHA, как правило, устанавливают обязанность лица, отчуждающего акции, обеспечить присоединение приобретателя акций к условиям SHA посредством подписания таким лицом специального документа — “deed of adherence” (акт присоединения).

В российском корпоративном договоре можно предусмотреть аналогичную обязанность. Однако использование инструмента deed of adherence невозможно, так как в силу императивных норм российского права стороны обязаны заключить корпоративный договор посредством подписания единого документа.

Таким образом, присоединение приобретателя к условиям российского корпоративного договора может быть произведено только посредством подписания всеми сторонами соответствующего дополнительного соглашения.

Liquidation preference — преимущественные права при ликвидации

“Liquidation preference” предоставляет акционеру возможность осуществить возврат определенной в договоре суммы раньше остальных участников в следующих случаях:

- ликвидация компании;

- смена контроля (отчуждения более 50% долей), в том числе в рамках реорганизации;

- отчуждение всех или существенной части активов.

По английскому праву условия о “Liquidation preference”, как правило, включаются в SHA. Российское право также позволяет структурировать “Liquidation preference” посредством включения соответствующих положений в устав общества и корпоративный договор.

Drag-along и tag-along — условия продажи акций

“Drag-along right” предоставляет своему обладателю право потребовать от другого участника общества произвести продажу принадлежащих ему акций (долей) совместно с ним. Реализация drag-along right осуществляется посредством направления участникам общества соответствующего уведомления с указанием цены покупки акций третьим лицом.

Drag-along right позволяет держателю крупного пакета акций компании получить дополнительную премию за контроль путем аккумулирования большего количества акций. Обычно drag-along right предоставляется в пользу мажоритарного участника или инвестора независимо от размера принадлежащей ему доли.

Tag-along является зеркальной по отношению к drag-along right конструкцией и предоставляет своему владельцу право присоединиться к продаже акций, осуществляемой другим акционером. Если третье лицо отказывается приобретать дополнительные акции, то обладатель tag-along right может включить свой пакет акций в число акций, которые продаются другим участником, частично заменив акции такого участника своими.

Tag-along right обычно устанавливается в интересах миноритарного участника. Цель конструкции tag-along right заключается в том, чтобы обеспечить миноритарному участнику возможность разделить премию за контроль, которую получит мажоритарный участник при продаже своего пакета. Кроме того, tag-along right позволяет защитить миноритарного участника от недружественного нового мажоритарного участника.

В инвестиционных сделках tag-along right, как правило, предоставляется инвестору независимо от размера принадлежащей ему доли.

В российском праве tag-along right и drag-along right могут быть установлены сторонами в уставе или корпоративном договоре. В силу принципа свободы договора установление данных конструкций не противоречит положениям российского права.

Tag-along right, и в особенности drag-along right, достаточно трудно реализовать на практике. Основным барьером к реализации является невозможность учета всех вариантов возможного развития событий. Особенно в связи с тем, что к ним обращаются в случаях, когда есть разногласие между акционерами.

В частности, в Великобритании существует неопределенность в решениях суда, связанных с приведением в действие данных прав при определенных обстоятельствах. Несмотря на то что в теории считается правильным включать данные оговорки в инвестиционную документацию как основу для будущих переговоров, на практике инвесторы проявляют большую осторожность в обращении к ним.

Защита инвестора от смены состава участников компании

Механизмы “right of first refusal” и “right of first offer” преследуют цели обеспечения стабильности состава участников и защиты от недружественного поглощения в случае, если кто-либо из участников намерен выйти из компании посредством отчуждения своей доли третьему лицу.

В рамках right of first refusal участник, желающий продать долю или акции третьему лицу, обязан направить другим участникам компании предложение о приобретении своей доли или акций по определенной цене. Как правило, это цена предложения для третьего лица.

Другие участники могут реализовать свое преимущественное право покупки доли продающего участника по цене и на условиях, указанных в предложении продающего участника. Если другие участники не воспользовались right of first refusal, в этом случае продающий участник вправе произвести отчуждение доли в пользу третьего лица по цене и на условиях, которые были сообщены другим участникам компании, или по более высокой цене.

В рамках right of first offer участник перед продажей своей доли обязан уведомить об этом других участников компании, которые после получения такого уведомления вправе, но не обязаны, направить продающему участнику предложение о выкупе доли продающего участника.

Продающий участник вправе на свое усмотрение продать свою долю либо участнику, предложившему наивысшую цену, либо третьему лицу по цене, которая должна быть не ниже высшей цены, предложенной участниками компании.

Российское корпоративное право предусматривает только right of first refusal, применение right of first offer им не предусмотрено.

В случае нарушения преимущественного права покупки российское законодательство предоставляет потерпевшему участнику специальный способ защиты: перевод прав и обязанностей по сделке, заключенной в нарушение преимущественного права, с третьего лица на потерпевшего участника.

Другими словами, стороной договора купли-продажи доли становится не третье лицо, а участник, чье преимущественное право покупки было нарушено.

Несмотря на то что российское право признает только один вид преимущественного права, стороны могут согласовать условие о right of first offer исходя из принципа свободы договора, включив соответствующие положения в корпоративный договор. При этом упомянутый выше специальный способ защиты прав в виде перевода прав и обязанностей по сделке применяться не будет.

Потерпевшая сторона сможет взыскать с нарушившего участника убытки или неустойку и в ряде ограниченных случаев признать соответствующую сделку недействительной. В соответствии со статьей 67.2 ГК РФ сделка, заключенная стороной корпоративного договора в нарушение этого договора, может быть признана судом недействительной по иску участника корпоративного договора только в случае, если другая сторона сделки знала или должна была знать об ограничениях, предусмотренных корпоративным договором.

Важно отметить, что на текущий момент судебная практика по данному вопросу не сформировались.

Установление периода “Lock up” означает наложение в отношении лица (как правило, основателя) запрета на продажу акций или долей в течение определенного срока. Данное условие по российскому праву может быть структурировано с использованием корпоративного договора.

Практика установления в документах по сделке планируемой оценки компании

Установление в документах по сделке планируемой оценки компании может иметь значение:

- для реализации механизма anti-dilution protection (в случае down round);

- при конвертации предоставленного инвестором займа (в случае если сделка была структурирована по модели конвертируемого займа).

Несмотря на теоретическую возможность, в международной практике планируемая предынвестиционная оценка компании для последующих раундов инвестирования не устанавливается. Это связано с высокой волатильностью рынка и невозможностью осуществления точного прогноза развития проекта.

В Великобритании в документах по сделке в начальных раундах финансирования может определяться лишь подход к проведению оценки в последующих раундах.

Кроме указанных выше условий в документах по сделке представляется целесообразным зафиксировать условия проведения последующих раундов инвестиций, определить направления использования средств, степень влияния новых инвесторов, порядок оценки компании и перечень внешних потенциальных инвесторов.

Некоторые из данных вопросов невозможно урегулировать в первоначальном инвестиционном соглашении, однако в документах по сделке рекомендуется предусмотреть порядок решения данных вопросов: советом директоров с согласия миноритарных инвесторов; комитетом включая председателя совета директоров; представителем одного учредителя и одного инвестора, либо использовать иной механизм. Отсутствие заблаговременно определенного порядка решения подобных вопросов может привести к неоправданной задержке проведения следующего раунда инвестиций.